Jak využít hypotéku k tvorbě vlastního bohatství

Mnoho lidí se mylně domnívá, že pokud na hypotéce přeplatí 1,7násobek kupní ceny, nic nevydělají, pokud cena nemovitosti nevzroste alespoň o stejnou hodnotu.

Krátká odpověď: Není to pravda.

Podrobnější vysvětlení

Na sociálních sítích pod jedním z mých videí na Instagramu se objevily desítky komentářů (a také přes dva tisíce lajků). Pojďme se na jeden z nich zaměřit. Nepochopení bude znamenat, že nebudete nikdy používat pákový efekt a tím se můžete připravit o skutečnou tvorbu bohatství, kterou nemovitosti nabízí.

Když investor přeplatí na hypotéce, neznamená to, že nemovitost musí stoupnout o stejnou hodnotu, aby se mu investice vyplatila při prodeji.

Proč? Při výpočtu jsou klíčové dvě veličiny: návratnost investice (ROI) a cashflow.

Existuje mnoho způsobů, jak vypočítat ROI, zde je jeden z nich

Zaprvé, návratnost investice je teoretický údaj, který zjistíme přesně až při prodeji nemovitosti. Zahrnuje rozdíl mezi kupní a prodejní cenou (po odečtení nákladů na nákup, daně, úpravy, právní výlohy atd.).

Zadruhé, cashflow představuje, co investor vidí každý měsíc na svém účtu – pravidelné příjmy a výdaje. Je to živý údaj, podobný proudění krve v těle, proto se mu říká „tok“ peněz. Zahrnuje dobu, kdy je byt prázdný, drobné opravy, náklady na pronájem, příjem z pronájmu apod. Podstatné jsou však náklady na financování, tedy splátka hypotéky včetně úroků.

A teď k odpovědi na úvodní otázku

Úroková část splátky hypotéky je pokryta nájemníkem, který nám platí nájem. Tento výdaj je tedy zahrnut v cash flow. Bez nájemníka a jeho platby by se z nemovitosti stalo pasivum místo aktiva. Tím bychom byli odkázáni pouze na růst hodnoty nemovitosti, což by se promítlo pouze v ROI.

Ale protože v bytě někdo bydlí a platí nájem, který pokrývá výdaje a ještě zůstane něco navíc, nemusíme se obávat toho, že přeplatíme třeba dvojnásobek na hypotéce za dvacet nebo třicet let. Proto je velmi DŮLEŽITÉ, aby cashflow bylo vždy pozitivní.

Aktuální nabídka investic v Anglii >>

Nikdy nedoporučuji doplácet na hypotéku, když nájem nepokryje splátky. Je neomluvitelný prohřešek, dostávat se do červených čísel každý měsíc a s tímto vědomím nemovitost pořizovat.

Nemovitost by byla pasivem, což postrádá smysl. Nebo spekulací. Nikoliv investicí. Mnoho lidí spekuluje, neinvestuje. To je v pořádku, pokud se nezaměňují pojmy. Nic proti spekulacím.

Když čtu některé komentáře pod zmíněným videem, je mi jasné, proč více lidí neinvestuje do nemovitostí, a už vůbec ne na hypotéku. Prostě nerozumí základní ekonomice, která je přitom zásadní.

Příklad – návratnost investice

Jako příklad si uvedeme investiční byt za 5 mil. korun

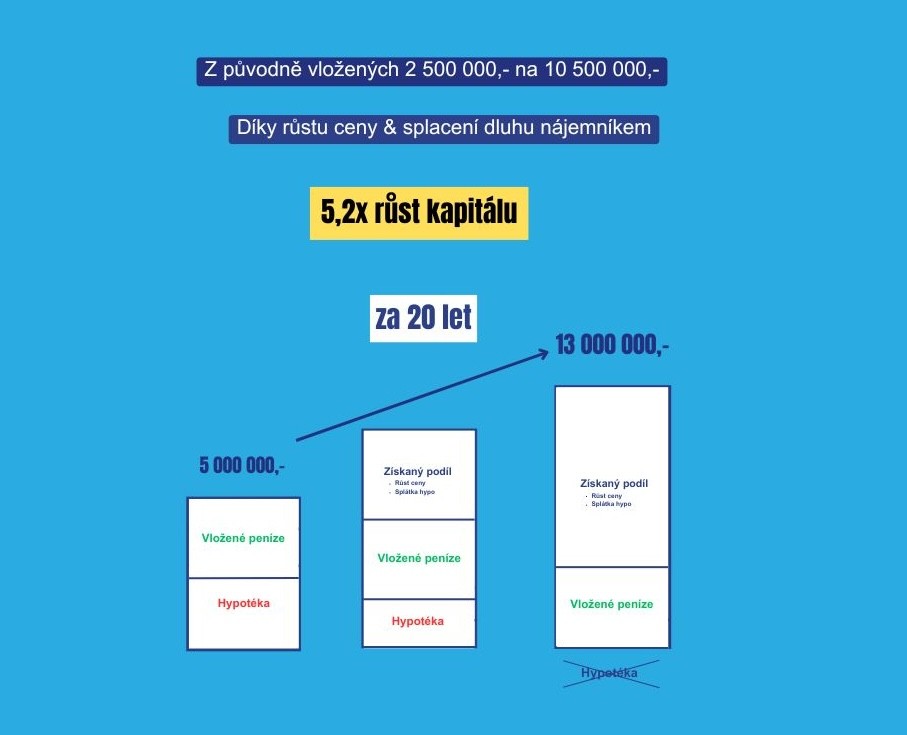

Za 20 let byt může dosáhnout hodnoty 13 000 000,-. Možná vyšší, možná nižší. To teď nehraje roli. Důležité je pamatovat na to, že investice do realit se vyplatí, když jde o dlouhodobou investici. Nikoliv jen krátkodobé spekulaci nebo flip (levně koupit, draze prodat). Dlouhodobé držení se vyplácí a když je to zapakované hypotékou, pak to dává velký smysl.

- Investovaná částka 2 500 000,- (včetně všech poplatků).

- Půjčka (hypotéka) 2 500 000,-.

- Předpokládaná prodejní cena 13 milionů.

- Zisk 10 500 000,-, což je 5,2násobek původní investované částky 2,5 mil.

Byt se pronajímá, proto nás v tuto chvíli nezajímají výdaje na opravy, dobu bez nájemníka, úrok na hypotéce apod. Tyto náklady se promítnou v cash flow výkazu. Kdyby byl byt prázdný, pak by šlo o něco jiného než investici. My zde rozebíráme investiční byty, nic jiného.

Příklad – cash flow

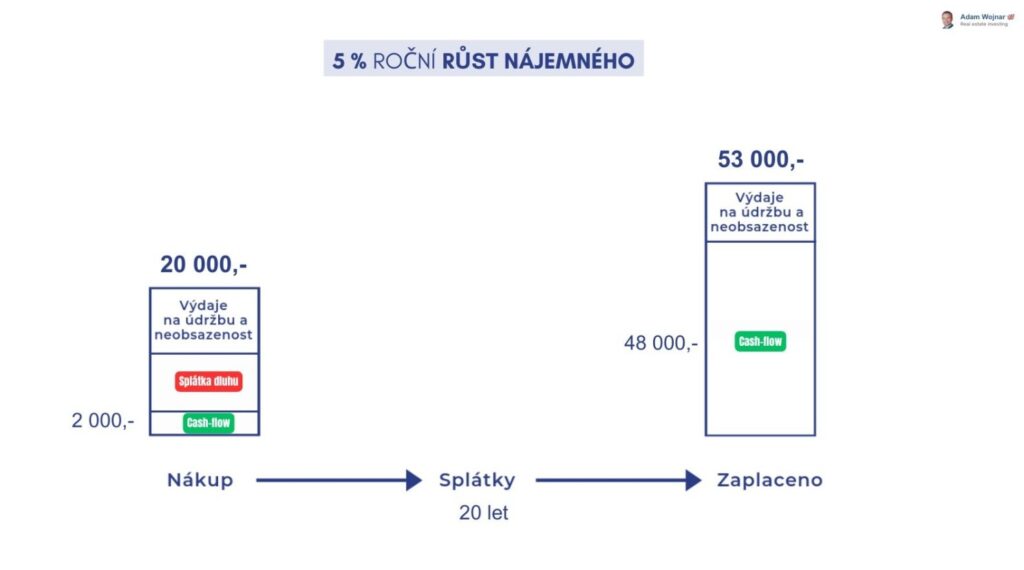

Po nákupu lze byt pronajmout za 20 tisíc korun (hypoteticky). Velkou část spolyká hypotéka (včetně zmíněných úroků) a předpis záloh. Investor získá každý měsíc 2 000,- zisk. Není to mnoho. Všimněte si, co se stane za dvacet let.

Není nutné čekat tak dlouho, aby investor začal sklízet úrodu. Ze své praxe vidím, že po pěti letech začíná být investice víc zajímavá.

- Na začátku nájem 20 000,- měsíčně.

- Po dvaceti letech nájem 53 000,- měsíčně (kdyby nájem rostl s inflací, což roste).

- Dluh je za tu dobu splacený – žádná splátka hypotéky.

- Investor platí jen předpis záloh.

- Drtivá část nájmu zbyde pro něj. V našem případě je to 48 000,- (odhad).

Závěr

Investování do nemovitostí prostřednictvím hypotéky může být velmi výnosné, pokud správně chápeme, jak fungují klíčové finanční ukazatele jako ROI a cashflow. Nesprávné vnímání těchto principů může vést k chybám, které investory odradí. Správné pochopení a aplikace těchto pojmů může být klíčem k úspěchu a dlouhodobému růstu bohatství.

Adam Wojnar